回顾2016饲料企业引领的四百亿养猪时代

文章来源: 日期:2017-03-30

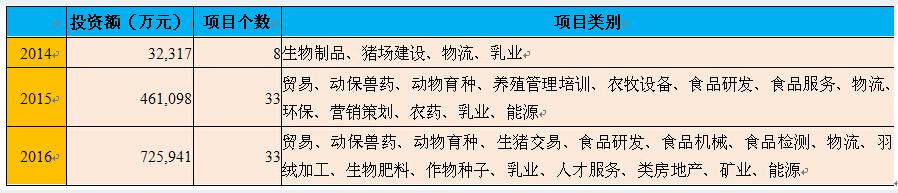

这是我们连续第三年发布年度《农牧业上市公司投资活动回顾》。在这三年的梳理和剖析之中,我们深刻地感受到农牧行业的巨大变化。除了投资总量逐年递增,投资方向也每年都呈现出不同的资本“供给侧结构性”变化。2014年的特点是饲料企业、食品企业向养殖环节的延伸,金融投资崭露头角;2015年的特点则是多点开花,饲料、养殖、食品的投资较为均衡,金融投资继续加强,信息类投资方兴未艾;2016年又是一番不同的景象——养殖类投资,特别是养猪投资成为了无可比拟的最大热点,而最活跃的参与者却是上游的饲料企业。饲料、食品,特别是信息类投资暂时遇冷,但金融、其他类投资的稳定增长让我们相信,除了养殖这块主战场的火热,农牧行业仍然保持着朝其他方向创新探索的活力。

为了形成纵向比较,我们对2016年的回顾基本上沿用前两年的研究方法:选取A股农牧业上市公司,按照其业务侧重划为饲料、养殖、食品三大类企业,整理他们在2016年正式公告的对外投资活动,然后分类分析。对项目类别的划分也延续了过去几年的分类法,但由于今年养殖类投资项目太多,篇幅较长,我们把整篇报告拆分为上下两篇,并对常规的介绍顺序进行调整——上篇将依次介绍饲料、肉食品、金融、信息、及其他这五大类项目的投资情况;下篇则会专门介绍养殖类项目的投资情况,并像去年一样,把国际化投资也作为一个专题进行说明。

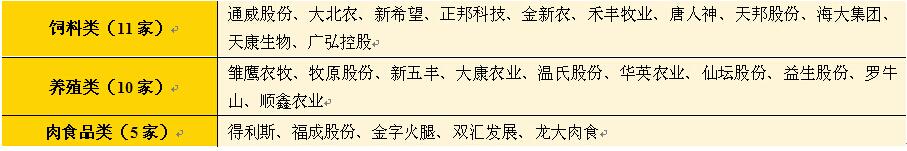

表1 全部26家样本企业名录

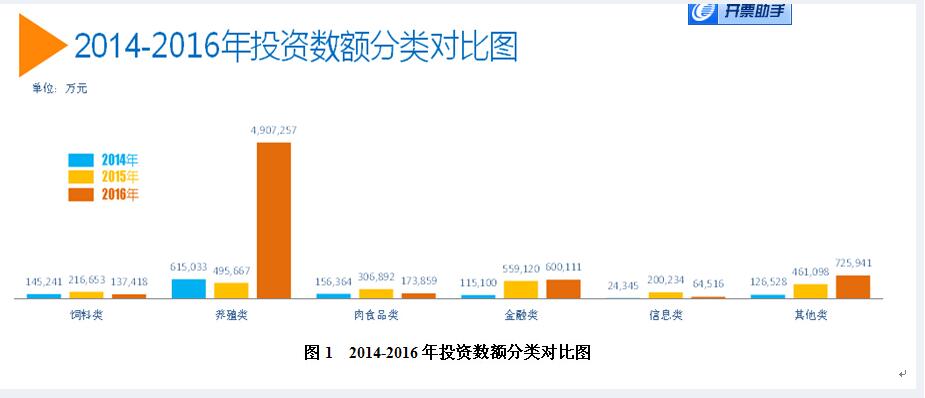

在2016年,发布过投资公告的农牧业上市公司共有26家,相比2015年多出了3家,连续两年呈现增加的趋势。相比投资企业数量的增加,投资金额的增加更加迅猛。2016年所有项目总投资额达到了660.46亿,相当于2015年投资额223.97亿元的2.95倍。

投资额大幅增加,主要来源于养殖类投资在本年度呈现出了“井喷式”增长。2016年养殖类投资额合计490.73亿元,是2015年49.57亿元的近10倍。养殖类投资额的增加额为441.16亿元,甚至超过了投资总额的增加额,其中又主要来自于养猪投资增加。几乎可以说,2016年农牧业上市公司投资的增长就是由养殖类投资带动的。多元化的其他类投资在2016年也有明显的增长,金融类投资有小幅增长。相比之下,农牧业上市公司在饲料类、肉食品类、及信息类的投资在本年度都暂时遇冷,有不同程度的下降。

造成这样“冰火两重天”的格局的背后原因,我们认为主要有两个方面:一方面,在农牧端,现阶段产业链的利润分配更多从饲料向养殖倾斜,养殖环节成为目前中国农牧业产业链条中最能体现价值创造的环节,饲料业逐渐成为养殖业的加工车间;另一方面,在食品端,食品环节的风口还没有到来,因为只有在养殖环节真正做到安全可控、伴随着大规模消费升级实现之后,肉制品加工环节的品牌溢价、品质溢价才能真正实现。

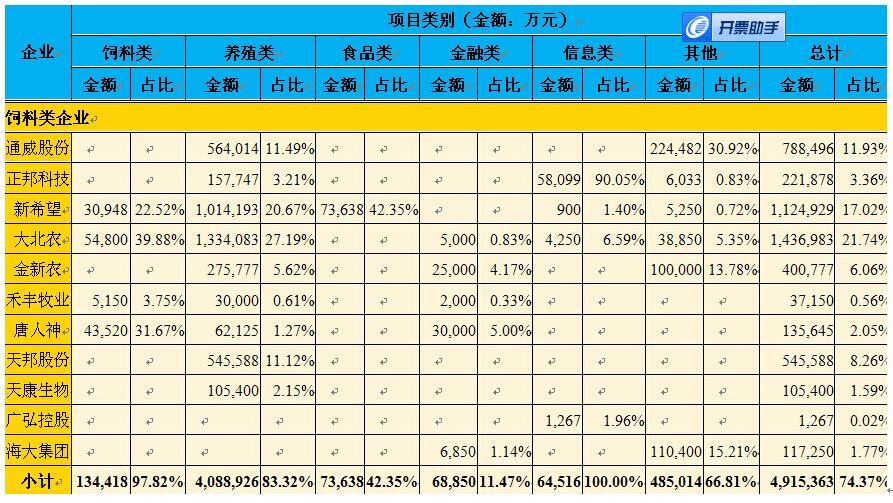

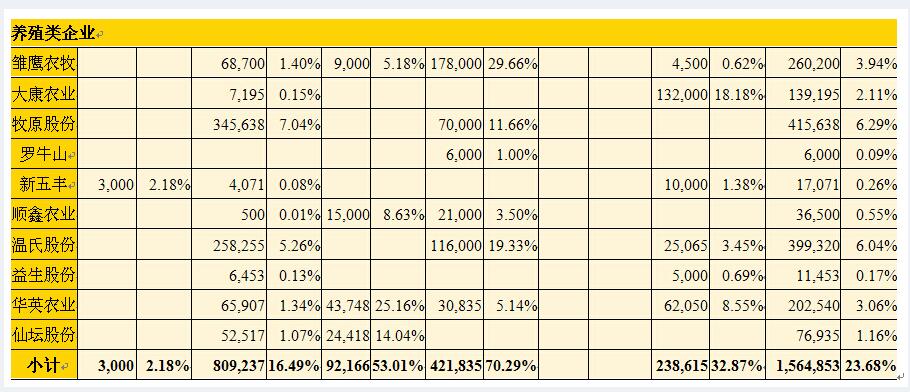

表2 2016年农牧业上市公司投资情况表

表3 各公司分类投资情况表

注:本表中的占比,都以最后一行的单类投资总额为基数,即反映某公司对某类项目投资额在该类项目投资总额中的占比。

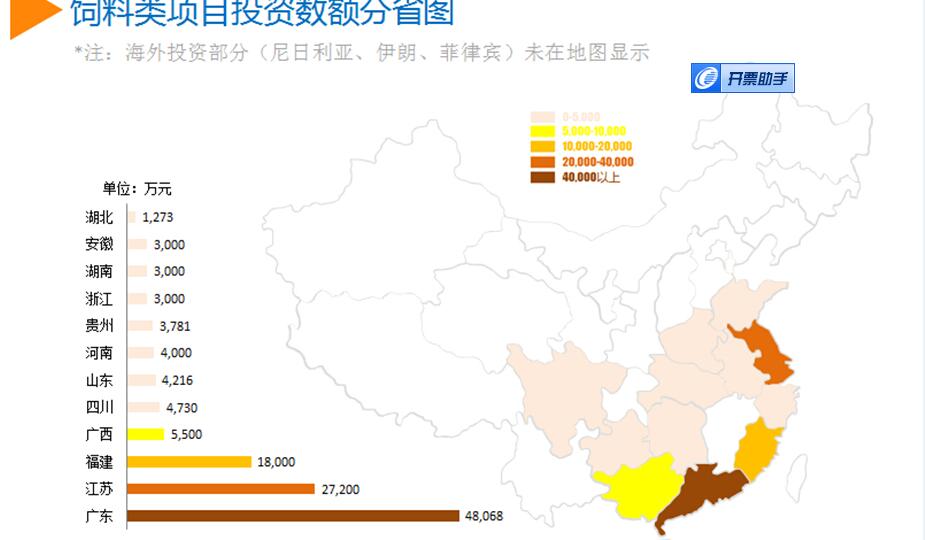

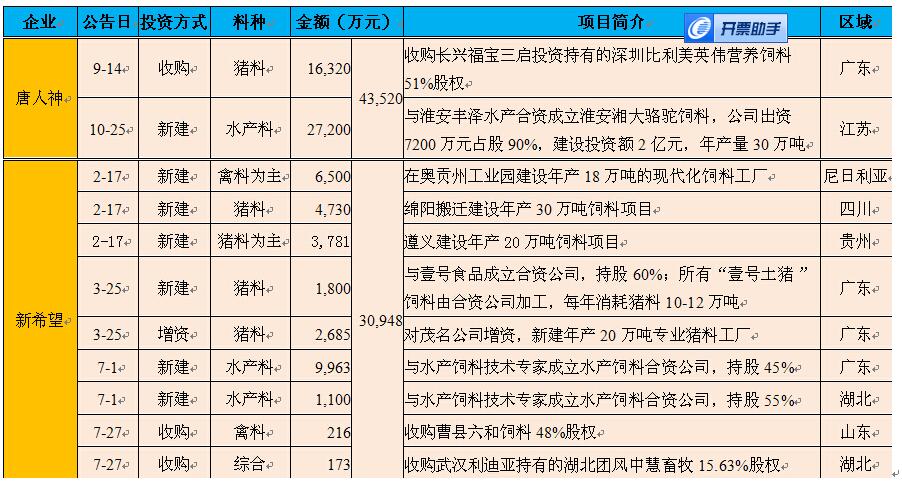

一、饲料类投资:投资收缩,向南集中

2016年的饲料类投资出现了大幅收缩。总投资额约为13.74亿元,相比2015年的21.67亿元下降了36.57%。在12家以饲料为第一主营业务的上市公司中,仅有4家在2016年的商业饲料领域进行了投资,反映了企业对商业饲料市场的判断非常谨慎。此外,2016年上市企业饲料类投资还有如下特点:

从区域看,南方市场是纯饲料类投资的重点区域。在国内投资的20个饲料项目,只有3个项目发生在北方省份,按投资额计也仅占6.0%;其余的项目全都发生在南方省份。特别是广东这样一直属于全国饲料业最红的红海市场,在2016年依然吸收了34.97%的饲料类投资,唐人神、大北农和新希望等外来企业仍然在不断加大在广东省的投资力度。与之相对照的,是2016年没有企业在东北、西北及华北地区再进行商业化的饲料类投资。未来中国偏北区域的饲料企业竞争或将更多围绕产业链配套展开,例如,2016年在内蒙古和东三省的养猪类投资合计占了养猪类投资的44%,且在这一区域的投资98%为“公司+农户/家庭农场”等产业链配套模式。

海外区域的饲料投资也在收缩。2016年上市企业在海外的饲料类投资额仅为1.17亿元,而2015年尚有3.02亿的饲料类投资投向了海外,2016年海外饲料类投资同比降幅度甚至超过了国内,达到61%。曾几何时,行业内还普遍认为,国内饲料行业已是一片红海市场,国外欠发达地区的饲料工业还有足够可供争夺的市场空间,然而,投资数据反映出,相比在国外市场继续扩张饲料业务,国内饲料企业在2016年似乎更愿意留在国内市场做产业链的延伸,投入更多精力和资金到国内的生猪养殖业。在这种大潮流下,禾丰牧业最近两年在海外连续进行饲料投资就显得非常难得 了,继2015年的俄罗斯、埃及和印度之后,2016年禾丰牧业又在菲律宾和伊朗进行了布局。

从料种来看,猪料和水产料仍然是上市企业发力争夺的最主要市场。这方面延续了2014、2015这两年的趋势。2016年上市企业的商业化猪料项目投资额6.36亿元,占比46.29%;其次为水产料项目,投资额5.63亿元,占比46.31%。国内对禽料的投资已基本停顿,除了新希望一个仅200万左右的收购项目外(并未增加新产能),2016年上市公司新增的禽料投资全部出现在海外市场。

从投资方式看,新建和增资这两类侧重于新增产能的投资仍是主流。投资方式这一维度是我们在今年的报告中新引入的。在2016年的饲料类投资中,新建占60.42%,增资占27.42%,收购占12.16%。尽管全行业都承认饲料产能过剩、利用率低,但收购作为一种通常意义下不新增产能的投资方式,暂时还未成为上市公司用来占领市场、实现行业集中的主流方式。一方面,可能与传统行业企业对“被收购”的开放程度有关。另一方面,也可能是因为饲料行业上一轮产能大扩张也是十多年前的事情了,可供收购的项目或自身资产老化,或者所占地块周边环境发生较大变化而不再适于收购过来继续经营。所以,上市公司仍然更倾向于新建工厂,或者对自己在某一市场的已有工厂增资改造或扩产。但是,在此前所述的最红的红海市场之一广东,收购还是占到了在该省饲料类投资总额的33.95%,比全国平均水平高出不少。在广东进行过饲料类收购的唐人神就是典型例子。除了在2016年以1.63亿元收购深圳比利美英伟51%股权,他们还曾在2014年控股山东和美。在国内唯独两个2,000万吨级饲料大省中,唐人神都选择通过收购来整合现有产能,扩大市场份额。这反映出,当一个市场非常成熟与饱和之时,收购还是一种消灭竞争、抢占份额的重要手段。

表4 饲料类项目投资情况

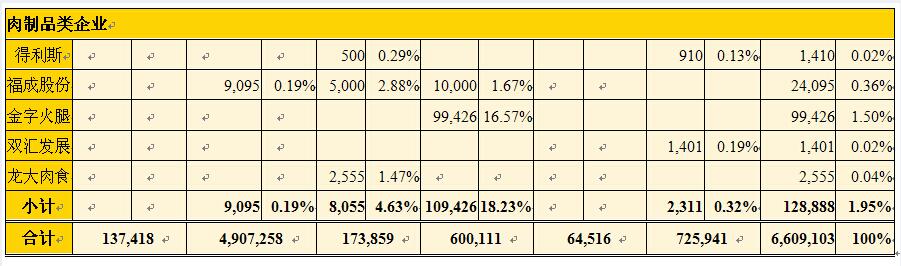

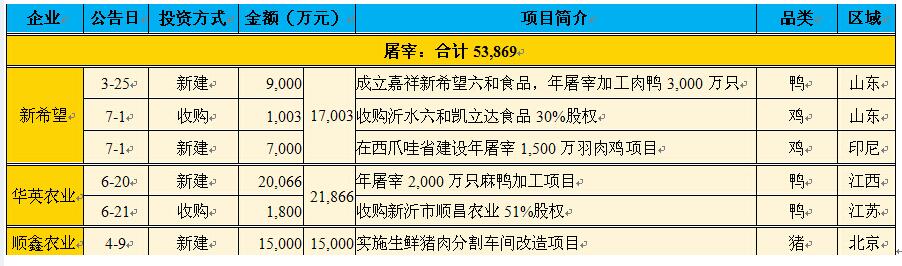

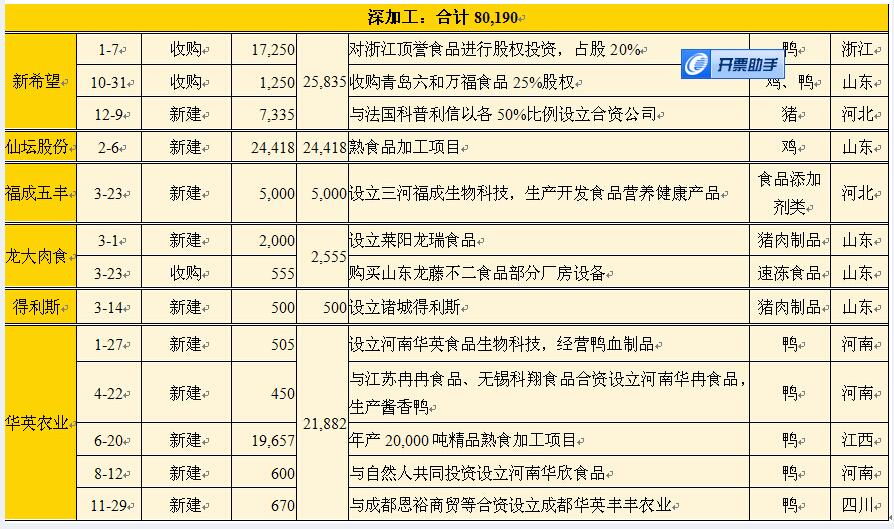

二、肉食品类投资:屠宰收缩,深加工增长,向餐饮延伸

2016年农牧业上市公司的肉食品类投资额约为17.39亿元,比2015年的30.69亿元下降约43.34%。

最大的收缩来自于屠宰类投资。投资额从2015年的24.75亿元下降至5.39亿元,降幅为78.23%。2015年的屠宰类投资集中在澳大利亚、新西兰的牛肉屠宰项目和国内的生猪屠宰项目。而在2016年,上市公司没有再对海外的牛肉屠宰企业展开收购,国内生猪屠宰的投资也基本停止,5.39亿元中有3.9亿元都集中在禽屠宰领域。

深加工投资却出现了大幅增长。2016年共出现13项肉食品深加工投资,投资额合计8.0亿元,而2015年仅有7个深加工项目,投资额为4.5亿元。这其中,以酱卤类鸭肉休闲制品为代表的禽肉深加工项目占到了约80.80%。在国内禽产业处于领先地位的新希望和华英农业都在该领域进行了布局。

农牧企业还通过投资涉足多种业态向更下游的产业链延伸。与更大规模的餐饮市场对接,更好地服务餐饮企业,成了2016年部分农牧企业尝试投资的重要方向。2016年新希望和雏鹰农牧都在该领域进行了投资布局。新希望投资3.08亿元收购嘉和一品中央厨房资产;雏鹰农牧参股沙县小吃,双方将在原料、产品研发、渠道资源等方面展开合作。

当上游企业向下游延伸时,原本处在下游的肉食品企业却似乎消失了。在2015年,还有5家肉食品企业进行了26.2亿元的肉食品投资;但在2016年,就只有3家肉食品企业进行了0.8亿元的肉食品投资。投资额减少了25.4亿元,甚至超过了肉食品类投资总额的降幅。换言之,上游饲料与养殖企业的肉食品投资其实比以往更努力,但还是没能填满肉食品类企业自己弃掉的坑。肉食品企业的缺位或许有自身调整投资节奏的原因,几家大型肉食品企业,双汇发展母公司万洲国际在2014年才刚整合完史密斯菲尔德整体上市,上海梅林与得利斯在2015年也分别收购了新西兰银蕨和澳大利亚Yolarno。但是,这些大额投资又都是发生在海外市场。上游饲料与养殖企业大举进入的国内肉食品行业,肉食品企业自己似乎却不太感兴趣,这不得不让人引起注意。

表5 肉食品类项目投资情况

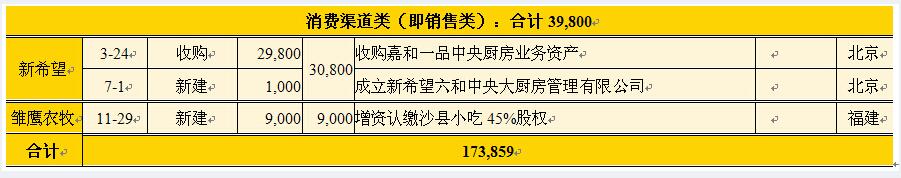

三、金融类投资:基金火热,互金退烧

农牧业是一个相对传统的行业,但是在最近三年的投资活动中,农牧业上市公司的金融类投资活动也越来越丰富。2014年,农牧业上市公司在金融领域的投资仅11.5亿元,2015年随即快速增长至55.9亿元,在2016年尽管增速放缓,同比上升7.33%,但投资额仍然达到了60.01亿元。

在众多金融类投资形式中,热度最高的还是设立产业基金。2016年共有7家农牧业上市公司参与设立了12支产业基金,参与或认购的投资额达到了30.60亿元,同比上升21.86%。其中,又以雏鹰农牧最为积极,共参与设立了5支产业基金,累计出资额达到了17.80亿元。设立产业基金并通过基金进行投资,对上市公司而言有诸多有利因素,例如可以聚合更多的外部资本,为上市公司量身定制项目,降低并购前期风险,提前抢占项目资源,采取更灵活的市场化安排等。但随着此类产业基金越来越多,相关问题也逐渐显现,促使交易所出台更加完善的制度进行约束和规范,2016年已有相关监管案例出现,监管机构针对一些上市公司的并购基金发出问询函或关注函,要求说明相关情况,也对一些违规行为做出了处罚。此外,目前好项目难寻,“僵尸”基金逐渐增多,也是产业基金需要面对的问题。

融资租赁也在悄然兴起。农牧业,特别是养殖业往往涉及到较重的固定资产投入。自2015年以来,华英农业已经多次通过融资租赁盘活自有固定资产,进行融资再经营。在2016年底,华英农业开始亲自设立融资租赁公司。

相比之下,曾在2015年兴起的互联网金融投资在进入2016年之后有些沉寂。随着互联网金融行业违约事件的增多,监管层加大了监管力度,行业愈加规范,大部分农牧企业转入了观望之中。

表6 金融类项目投资情况

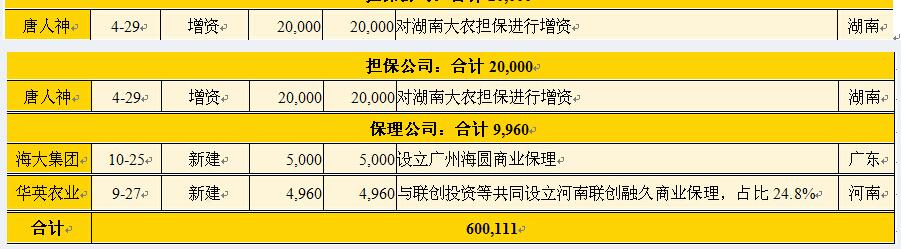

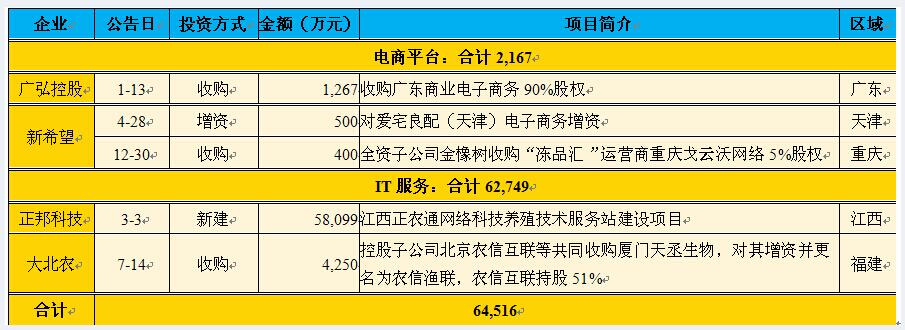

四、信息类投资:积极性明显下降

与互联网金融投资一同退烧的还有信息类投资。全年仅有4家企业进行了此类投资,比2015年的8家少了一半,投资额也从20.02亿元迅速下降至6.45亿元,下降幅度达到67.78%。2015年“互联网+”概念上升成为国家战略,各级政府也频繁出台“互联网+农业”的利好政策,对农牧企业的信息类投资产生了巨大的推动作用。但2016年,国内互联网行业的投资开始逐渐回归理性,投融资案例数量及金额较2015年都有明显下降。农牧业上市公司信息类投资、互联网金融投资的下降,都是这种大环境变化的一个缩影。

在有限的5个项目中,IT服务类投资项目个数少但金额大,电商平台类投资金额较小。有趣的是,全部4家投资企业都属于我们所划分的饲料类企业。而新希望、正邦科技、大北农三家企业,在最近两年都保持了在信息类领域的投资。能看出上述企业在积极寻求利用信息技术帮助企业自身提升运营效率、促进业务转型方面的努力,在方向判断上并没有受互联网大环境变化的影响。无疑,利用互联网工具改造传统产业的各种模式仍然处在探索和尝试阶段,且不是一蹴而就的事情,农牧业上市公司在信息类项目的投资,将很可能在更远的未来见到明显效果。

表7 信息类项目投资情况

五、其他类投资:眼界已宽,步伐更大

2016年,即使在饲料、肉食品等主业领域中,农牧业上市公司的投资额都有所下降。但在“其他类”投资中,企业的产业链延伸或多元化跨界探索的步伐却并未放缓。如果纵向比较从2014年到2016年这三年的其他类投资情况,还会发现一个有趣的变化。从2014年到2015年,更多是“眼界打开”,项目个数从8个增加到33个,项目类型也一下子变得非常丰富;从2015年到2016年,项目个数与项目类型倒没有增加许多,但投资额合计达到72.59亿元,比2015年的46.11亿元上升约57.43%。

表8 2014-2016年其他类投资中的项目类别比较

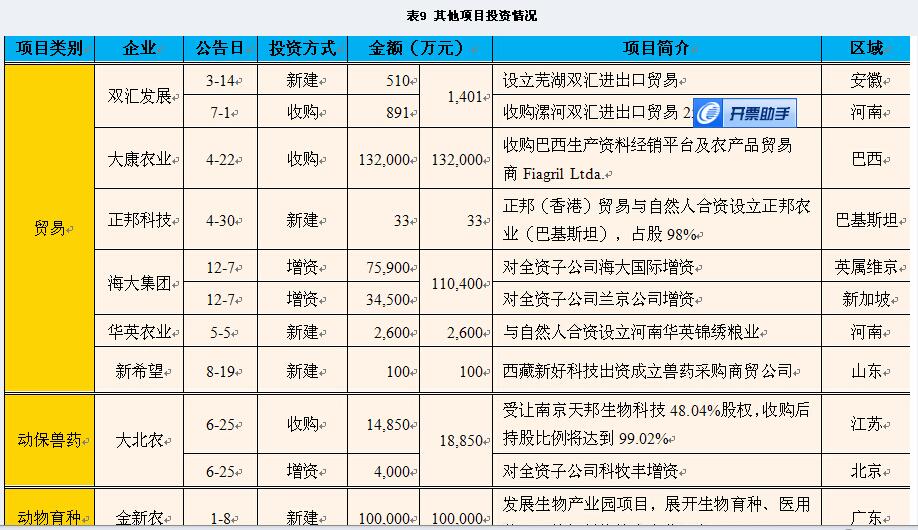

从项目类型上看,贸易、动保兽药、育种研发、食品研发、物流、乳业、能源等类型,都在近三年里重复出现过,表明这几类投资已经渐渐为农牧业上市公司所熟悉。贸易、动保兽药、育种研发属于向上游生产资料环节的延伸,食品研发、物流则是下游食品环节的重要配套。无论是对于坚守上游的饲料、养殖企业,还是走农牧食品产业链道路的企业,未来在这些环节的延伸投资,都可能越来越普遍。

投资额大幅上升则主要归功于几个大型项目:一是通威股份投资21.75亿元向股东通威集团收购合肥通威二期2.3GW高效晶硅电池片项目,因为该项目为单纯的光伏业务,所以没有像“渔光一体”项目一样被归入水产养殖类投资。二是大康农业将以13.2亿元收购巴西麻省重要的生产资料经销平台及农产品贸易商Fiagril Ltda.。三是海大集团对境外两家全资子公司海大国际和兰京公司共增资1.6亿美元,约合人民币11亿元。四是金新农将投资10亿元发展生物产业园项目,以生物技术为手段,展开生物育种、医用猪和无抗饲料的综合产业开发。

这其中,除了通威股份的新能源投资跨度显得很大,大康农业与海大集团投资的海外贸易、金新农投资的生物育种,其实一直都是农牧产业链上的重要环节,只不过在过去很长时间里,一直为国内外大粮商、专业育种企业所占据。如果再结合2015年新希望投资8亿元参股美国蓝星20%的股权,以及金新农投资5,000万元设立育种研发公司,我们深刻地感受到农牧业上市公司在这些关键领域的前行不仅方向明确,而且步伐更大。假以时日,或许我们能看到这些企业在这些重要舞台上发挥更大的影响力。

表9 其他项目投资情况

(上篇到此结束。下篇将专门介绍养殖类项目的投资情况,以及国际化投资专题。)来源:中国饲料工业信息网